《無毀林產品法規》(EUDR)是全球反對毀林鬥爭的重要轉捩點。將於2024年12月30日開始適用。

新毀林法規的10大重點

1.商品涵蓋範圍廣泛,從牛肉到書籍

EUDR所規範之項目涵蓋牛、可可、咖啡、油棕、橡膠、大豆和木材等七種商品,及上述類別中的附屬產品,例如牛肉製品、皮革、巧克力、咖啡、棕櫚油衍生物、天然橡膠製品、大豆、大豆粉、薪材、木製品、紙漿、印刷書籍等,因此建議業者須仔細檢查法規文件中的羅列之項目,同時可參考國際商品統一分類制度(Hs code)項下的分類。此外,EUDR適用於2023年6月29日後生產之商品,惟木材與木製品除外,針對木材與木製品的部分,若已於2023年6月29日前就開始生產,並將於2027年12月31日起投放至歐盟市場,則視同規範範圍內。

2.不遵守EUDR者無法進口商品至歐盟以及從歐盟出口

若被規範之商品有毀林之行為、並非依循生產國之相關法律來生產,以及盡職調查聲明有不合格之風險,自2024年12月30日起,將禁止相關產品在歐盟市場進出口,而中小企業則從2025年6月30日開始適用。

3.EUDR 涵蓋合法毀林與森林退化

EUDR目標是依據生產國的法律合法砍伐森林。然而「無毀林」係指2020年12月31日後,並未使用、餵食或含有從森林轉變為農業用地之土地所生產之相關商品。此外,關於森林退化則是指2020年12月31日後含有木材或使用木材製成之產品,在從事森林採伐之後沒有引起森林退化。

4.必須遵守生產地之社會、環境、法律

EUDR要求生產產品時須符合生產國之相關法律,例如土地使用、環境保護、森林相關之規、利害關係人權利、勞工權利、貿易法等。

5.今日之生產塑造明天的合法性

儘管生產者是從2024年12月30日起才須正式履行EUDR規範,不過這些規範正直接或間接的影響現階段已生產的相關產品之銷售能力。

6.歐盟進口商是主要履行義務者

自2024年12月30日起,若EUDR規範之相關產品進口至歐盟市場,進口商需要先上傳本公司承擔產品符合 EUDR 責任之盡職調查聲明至歐盟委員會的資訊系統。反之,EUDR也適用於將相關產品出口至非歐盟市場。因此預期未來非歐盟企業未來也會逐步對歐盟出口商要求必須提供相關聲明文件,以遵守EUDR規定。

7.盡職調查需於整個供應鏈中保持資訊透明

EUDR針對如何進行盡職調查也有所規範,因此義務人所提交之盡職調查文件內容需收集證明產品符合EUDR之詳細資料、對每種產品進行風險評估、透過進行獨立調查、收集額外文件或透過能力建構與投資與供應商合作以降低風險。

8.期待國家主管機關定期進行檢查

EUDR的主管機關為歐盟各個成員國。EUDR規定國家主管機關有義務對其境內設立之營運商和貿易商進行檢查,以確保其遵守EUDR。若有相關產品有較高比例不符合規定,主管機關可以要求立即採取補救措施。

9.期許私部門主動對運營商或貿易商提出審查要求

EUDR允許私部門在認為一個或多個運營商或貿易商不遵守EUDR規定十時,可以向運營商與主管機關提交經證實之疑慮。

10.懲罰機制嚴格

針對違反EUDR規定者除歐盟成員國有訂定相應之懲罰機制,而歐盟委員會自身也替EUDR立下相關處罰條件,如下說明:

- 對損害環境之物品祭出高額罰款,最高可達公司上一年度營業額之4%。

- 沒收產品或沒收從該商品獲得之收入。

- 暫時排除公共採購流程與公共資金。

- 對於嚴重或重複之侵權行為,產品將暫時禁止於歐盟進行,或禁止使用簡化之盡職調查程序。

該如何面對歐盟的毀林新法規?

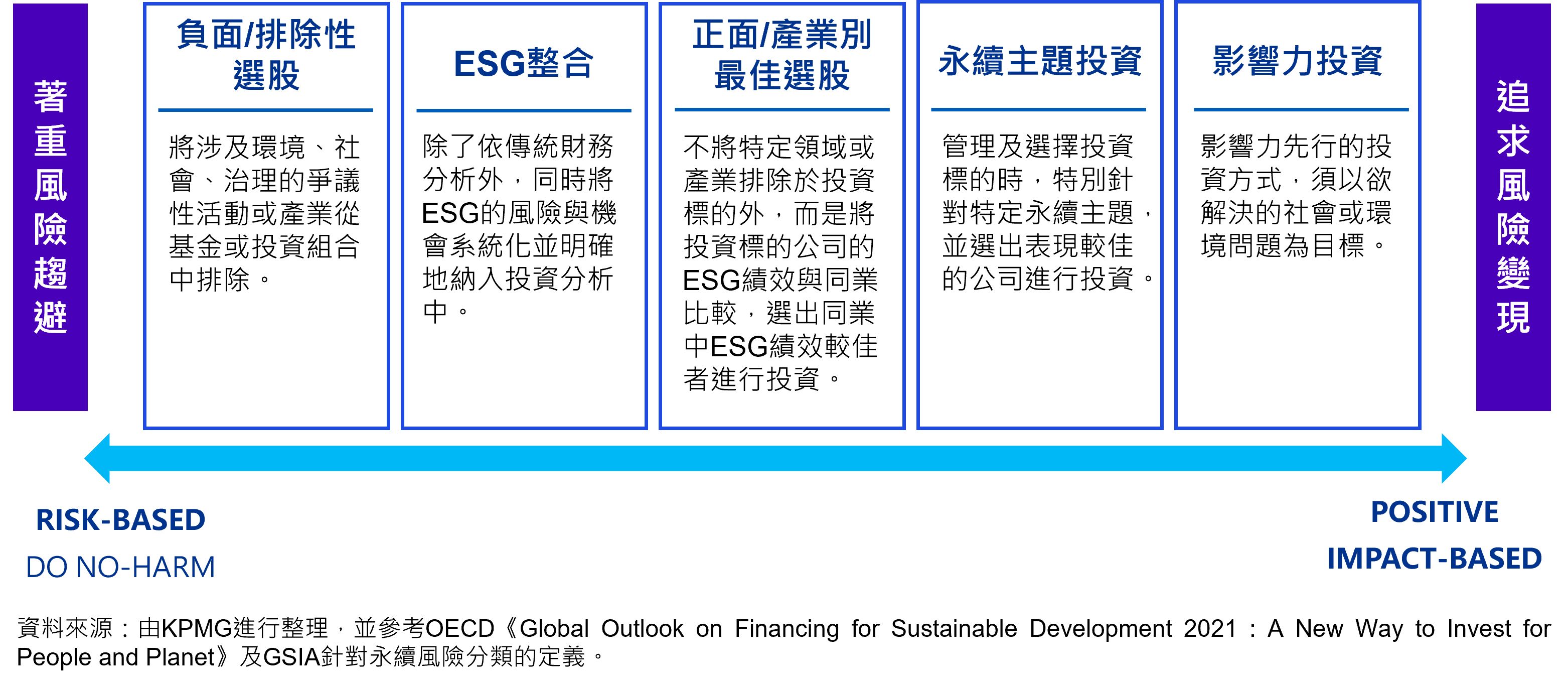

進行符合歐盟規範的碳盤查。以目前 ISO14064-1 組織型溫室氣體(GHG)盤查自廠與供應商、客戶,全面檢視自廠內及供應鏈上下游的碳排放情況,確保資訊的完整性和透明, 並建置完整的碳排放量資料庫方便自廠與供應鏈提交必要的資訊。